杏彩体育登录第一,OReilly已经取代AutoZone,成为营收最高的汽配连锁(仅看汽车业务),另外还有两个最高:14.65%的利润率和566亿美元的市值。

第四,随着Advance Auto Parts的增长乏力和利润下滑,其市值在过去半年也遭遇了腰斩,从2月9日的88亿美元下降到8月31日的40亿美元。

众所周知,美国没有汽车强制报废的规定,因此很多汽车的车龄超过十年甚至二十年。而平均车龄是影响汽车后市场体量的核心因素之一,美国平均车龄超过11年,促使其汽配市场的容量不断扩大,这也是四大汽配连锁不断保持增长的原因之一,甚至在疫情期间都很坚挺。

不过,四大汽配连锁在今年上半年的数据,在一定程度上违背了上述的蓝海市场逻辑,证明行业红利逐渐枯竭,头部企业之间的直接竞争愈发激烈。

从2020年到2022年,美国四大汽配连锁的营业收入和净利润基本上处于逐年增长状态,换句话说,四家企业几乎每年都在创造新的历史最高营收。

首先,在营业收入方面,OReilly以77.8 亿美元排名第一,AutoZone以76.7亿美元排名第二,Genuine Parts集团营收116.8亿美元,但是汽车业务板块,也就是NAPA的营收只有71.6亿美元排名第三,Advance Auto Parts营收为61亿美元排名第四。

值得注意的是,过去几年四大汽配连锁中,AutoZone一直排名第一,但是如今已经被OReilly反超,未来,我们可以通过明年的年报,看看全年的情况如何。

另外,在营收增速上,OReilly以11.62%,仍然排名第一;Advance Auto Parts的增速已经不到1个百分点,开始出现乏力的现象,这种增速乏力从去年就有所显现。

OReilly毫无疑问是盈利能力最强的汽配连锁,净利润达到11.4亿美元,增速不高,但净利润率超过14%。

AutoZone的盈利能力排名第二,半年净利润10.2亿美元,同比有所下滑,净利润率超过13%。2022财年,AutoZone的净利润率接近15%,对比下来幅度不是很大。

Genuine Parts集团的净利润率一直比较稳定,在5个百分点左右;问题比较大的是Advance Auto Parts,上半年净利润1.3亿美元,同比下滑超过53%,而且净利润率已经跌到2个百分点。

最近几年,Genuine Parts没有公布NAPA门店数量,但参考2020年的数据,一直稳定在6500家左右。

AutoZone的汽配门店数量已经超过7000家来到7014,保持最高的水平,比半年前新增71家;OReilly也首次突破6000家来到6027,比半年前新增56家;Advance Auto Parts一直处于最末的位置,截至6月31日达到5109家,半年新增49家。

另外,从公布的信息来看,扩张策略大致分为几类:一是进入空白市场自建门店,二是建立不同形态和大小的门店,比如大小前置仓、卫星店等,三是收购区域的小型汽配连锁,四是进入加拿大、墨西哥、巴西等海外市场。

当然,从网点增速也可以看到,四大汽配连锁在地理位置上的扩张空间已经不是特别大,而海外市场也受到诸多因素影响。

两个点值得注意:一是OReilly市值飙升到566亿美元,拉开了与第二名的距离;二是Advance Auto Parts的市值半年缩水了一半多。

综合以上各种数据和信息,可以得出一个初步的结论:OReilly已经超过AutoZone,成为四大汽配连锁排名第一的供应链平台。

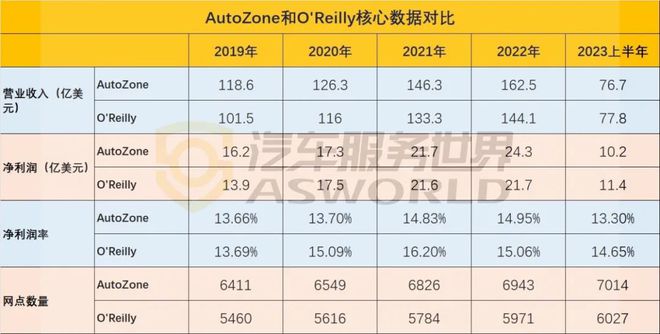

以2019年的财报为例,当年AutoZone营收118.6亿美元,净利润16.2亿美元,门店数量6411家;而OReilly营收101.5亿美元,净利润13.9亿美元,门店数量5460家。

到了2023年上半年,AutoZone营收76.7亿美元,净利润10.2亿美元,门店数量7014家,OReilly营收77.8 亿美元,净利润11.4亿美元,门店数量6027家。

汽车服务世界对比了两家汽服连锁核心数据的情况,可以看到,2019年AutoZone在营收、净利上海处于绝对领先地位。但自此之后,OReilly的盈利能力开始超过AutoZone,并在今年上半年实现营收反超。

今年2月,AutoZone市值454亿美元,OReilly市值492亿美元;半年过去,AutoZone市值459亿美元,OReilly市值566亿美元,两者的差距进一步拉大。

当年OReilly营业收入达到101.5亿美元,也是历史首次超过100亿美元,其中56%营业收入来自DIY业务,44%来自DIFM业务。值得注意的是,DIFM业务增速首次高于DIY业务。

众所周知,美国车主的DIY能力很强,日常的保养以及简单的维修项目,都能自己完成,因此他们可以自己去汽配门店购买工具和配件进行操作。

美国的养车修车特点,就很契合AutoZone的业务属性,AutoZone本身定位于汽配超市,线下的汽配门店的陈设与国内的便利店很类似,再加上产品规划、自有品牌、系统建设、仓储配送等基础能力,所以才能一直占据领头羊的位置。

然而,两个因素的到来,使得DIFM业务,也就是汽服门店为车主进行服务,这一业务模式变得越来越重要。

一是平均车龄的不断增长,导致深度维修业务的需求逐渐上升,很多汽车出现大毛病,车主只能送给汽服店或修理厂进行处理。

二是年轻车主越来越多,特别是90后和00后车主,他们是随着互联网时代成长起来的一代人,和父辈的消费理念存在极大差异,不愿意花时间在养车修车上。

与AutoZone不同,在OReilly的业务结构中,DIFY业务的占比一直非常高,超过40%,而且增速越来越快,换句话说,OReilly更知道如何去服务汽服门店,所以,在大趋势之下,OReilly原本的业务特点就发挥出优势。

事实上,过去几年,AutoZone等汽配连锁,也在加强DIFY业务的能力,但是历史经验决定了,他们与OReilly之间还存在一定差距。

一是其母公司Genuine Parts集团的业务并不聚焦,同时经营汽车业务和工业业务,而且有很大一块业务在欧洲。

二是NAPA早期对汽服店的培训和认证业务,确实带来了很大的价值,但后来遭遇了其他企业的竞争,而单纯的配件业务,又不如AutoZone和OReilly做得那么深。

所以杏彩体育,在大趋势面前,一家企业能够顺应趋势,发挥自身的优势,并且顺势建立护城河,才能脱颖而出。

美国四大汽配连锁,在资本市场的助推和数据体系的完善下,经历了漫长的时间,才形成了当下稳固的局面,各家企业拥有各自的特点和优势区域。

在过去几年,四家企业基本上保持着同样的增长速度,相互之间的竞争没有那么激烈,甚至疫情期间迎来逆势增长,市值也是水涨船高。

然而,Advance Auto Parts从去年开始,已经出现乏力的情况,一是连续两年的营收增长只有1个百分点;二是净利润连续下滑,2022年4亿美元,同比2021年5.3亿美元下滑24%,今年上半年净利润1.3亿美元,同比下滑超过53%;三是市值在今年上半年直接腰斩。

对于当下的困境,在半年报中,Advance Auto Parts高层提到了一点因素,那就是无法通过定价策略来抵消通货膨胀的负面作用,同时也承认,对于下半年的预期,不会太乐观,而整个公司也在进行积极的战略调整,并且任命了新的CEO。

对于Advance Auto Parts来说,现存的压力确实比较沉重,同时也证明了文章开头的观点,美国汽配行业的红利可能在逐渐枯竭,头部企业之间的直接竞争愈发激烈。

问题在于,经历了漫长的增长红利期之后,美国汽配市场是否会迎来新一轮的洗牌?像Advance Auto Parts这样的行业老四,会不会进一步萎缩,直至被前两名吞并?

目前中国市场平均车龄接近5年,与平均车龄相关的汽修汽配业务开始凸显,新康众、快准车服等汽配供应链平台,已经在增加二类易损件和底盘件等品类,大的逻辑都是类似的。

就像OReilly一样,如果能在一个领域做深做透,不断积累经验,就能在趋势到来的时候乘风而上。

与此同时,无法顺应趋势和时代的企业,无论之前规模和市值多么风光,很可能在一两年之内遭遇直线下降,面临被淘汰的风险。